チャットレディの確定申告はどうすればいいの?

ここでは、あなたがチャットレディで得た収入をどのように確定申告したらよいかを紹介します。

チャットレディは会社に雇用される「正社員」や「アルバイト」といった雇用形態ではなく、

「個人事業主」として働くことが一般的なため、ご自身で「確定申告」をしなければいけません。

と言われても、確定申告って学校で習うわけではないので分からない事だらけですよね。

そんなあなたのために、この記事の中で

- 確定申告とは何か?

- 経費って何?

- 青色申告って何?

- 税金って減らせるの?

などの「確定申告をするうえで覚えておいたほうがよい事」を分かりやすく紹介しますので、ぜひ役に立ててくださいね!

そもそも確定申告ってなに?

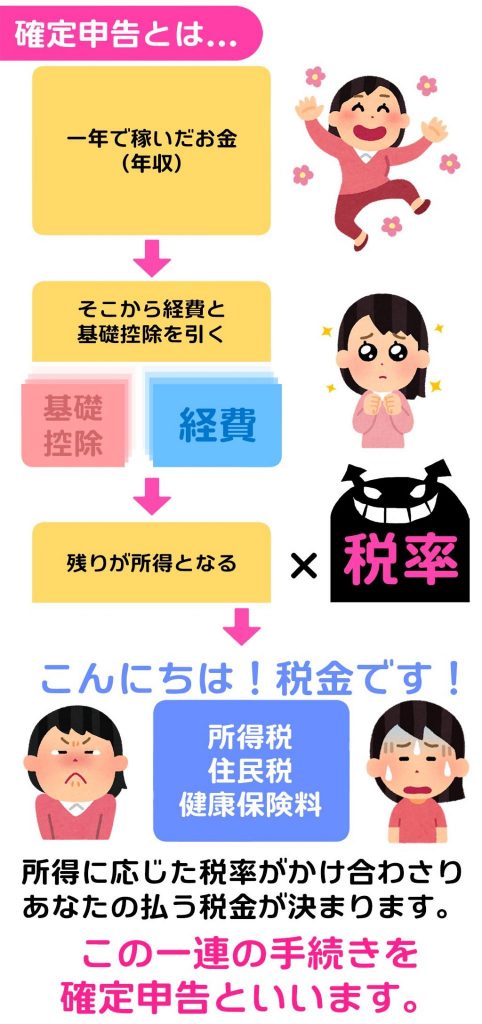

確定申告とは

1年間にあなたがチャットレディで稼いだお金(所得)を税務署に報告することで、

稼いだ額に応じた「税金の金額」が決定されます。

この手続きのことを確定申告といいます。

くだけた言い方をすると、

「わたしは昨年これだけ稼ぎました!」と国に報告するのが確定申告なのです。

そして国はあなたに

「あなたはこれだけ稼いだので、その額に応じた税金を支払ってください」

といって、所得税や住民税・健康保険料などで結果をあなたに伝えてきます。

確定申告で支払う税金って?

確定申告で支払う税金の代表は「所得税」があります。

前年の売り上げ(所得)に対して課税されるお金のことを「所得税」といいます。

所得税以外にも「住民税」が発生することを忘れてはいけません。

住民税額は住んでいる地域により納税額の変動があるので、気になる場合は役所の市民税課で確認してみましょう。

また「国民健康保険」で支払う金額なども所得の金額によって変わります。

健康保険で支払われる税金のことを国民健康保険税(こくみんけんこうほけんぜい)といいます。

ほんと生きていくだけで支払う税金が多くて嫌になりますよね。

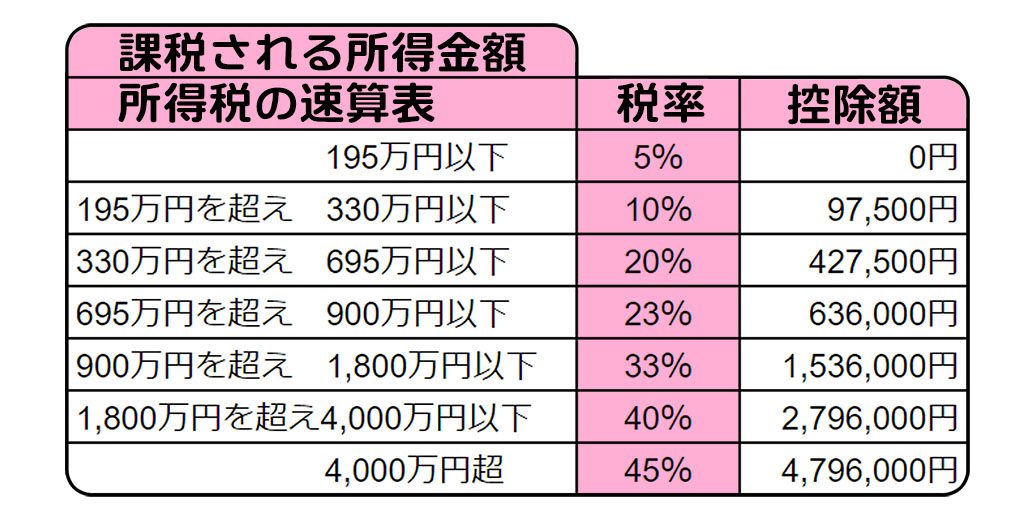

これらの税金は所得の額が大きければ大きいほど、支払う税金の額も増えます。

この仕組みの事を「累進課税(るいしんかぜい)」といいます。

下の表は、所得におうじて、どれだけ税率がかけられるかを示したものになります。

あなたが払う税金の計算方法

では確定申告によってどのように税金がきまるのでしょうか。

それは以下のような計算によって決められています。

1年間(1月1日~12月31日)に得た収入 ― 必要経費と基礎控除 = 所得金額

この「所得金額」に応じて、税率がかけられ「所得税」の納税額が決まります。

さきほど載せた累進課税の税率を元に計算されます。

確定申告をしなければいけない期間って?

確定申告は例年2月16日~3月15日内に行います。

令和2年ではコロナの影響により特例で4月まで引き伸ばされました。

確定申告をしなければいけない人って?

最初にお伝えしたように、確定申告をしないといけない人は「個人事業主」の方が対象になります。

年間48万円以上稼いだ場合は確定申告をしなければいけません。

副業をしている人(本業が別にある)は、年間20万円以上稼いだら確定申告をしなければいけません。

ただし、稼いだ金額から経費を引いた金額が、上記の金額よりも低かった場合は申告の必要はありません。

詳しくは「経費」の項目をご覧ください。

確定申告をしないとどうなるの?

確定申告が必要なのに、申告をしていないと延滞税が発生したり、脱税になります。

延滞税の計算方法などは国税庁のサイトに載っているので、参考にしてください。

チャットレディは確定申告しなければいけないの?

専業チャットレディ(チャットレディのお仕事以外はしていない)は年間48万円以上稼いだ場合は確定申告をしなければいけません。

副業でチャットレディをしている人(本業が別にある)は、年間20万円以上稼いだら確定申告をしなければいけません。

チャットレディとして給料をもらっている場合は、申告をして国に税金を納めなくてはいけません。

上でも書きましたが、申告していないと、後々無申告加算税や延滞税を払わなくてはいけないため結果的に大損してしまいます。

ちなみに、ほとんどのチャットレディは所得税の確定申告をする必要がありますが、その際は住民税の申告はしなくて大丈夫です。

例外として以下の条件に当てはまる方は所得税の確定申告が不要となり、住民税の申告が必要です。

1.会社員ではあるが、副業としてチャットレディの仕事をしていること。

2.副業の収入金額から必要経費を差し引いた金額が20万円以下である。

確定申告で支払う税金の出し方

それではここで、分かりやすく例をあげてチャットレディが支払う税金の出し方を見てみましょう。

チャットレディを本業で月20万円稼いた場合。

1年(12か月)で「年収」は240万円になりますよね。

そしてこの1年で「経費」が70万円かかったとします。

※経費とは、稼ぐために使った物に支払ったお金のことをいいます。

経費についてはのちほど詳しくお伝えします。

先に経費について知りたい方はコチラをご覧ください。

まず初めに年収の240万円から経費の70万円を引きます。

そこからさらに「控除額48万円」を引くと122万円となります。

この「122万円」が所得となり、税金が課せられる金額となるのです。

それでは税金がいくらになるのか、上で一度紹介した累進課税の早見表を参考に計算してみましょう。

納税額の計算法は以下のようになります。

(年収ー必要経費ー基礎控除)× 税率ー控除額=納税額

122万円が「課税所得金額」となるので、表の1番上の195万円以下となり税率は5%、控除額は0円となります。

これを上の式に当てはめると…

122万円×5%(税率)-0円(控除額)=61,000円(納税額)となります。

つまりチャットレディを本業で月20万稼ぎ、かかった経費が70万だった場合は61,000円税金を支払わなければならないということです。

先ほど年収240万円の収入で70万円の経費として計算しましたが、

この経費が仮に0円だと、課税所得が240万円となるので

上から2番目の「195万円以上330万円以下」となり、税率と控除額が変わり

経費を計上していない場合は「142,500円の納税額」となります。

いかがでしょうか。

経費を計算にいれないだけで、支払う税金の額が倍以上も変わってしまいました。

あなたが支払う税金を安くするためのコツであります経費については、

次の項目から詳しく説明していきますね!

さきほどは本業の場合で税金を計算しましたが、副業としてチャットレディをしている場合は

収入から経費を引いた金額が20万円以下、もしそれ以上の所得額があれば、

給与所得の源泉徴収票と共に、チャットレディの所得を合算して申告する必要があります。

このように、副業としてチャットレディをしている人の全てが、確定申告を必要としているわけではないことを覚えておきましょう。

チャットレディってどこまでが経費として認められるの?

そもそも経費(けいひ)って何?

経費(けいひ)とは収益を得るために使用したものにかかったお金のことをいいます。

例えば、あなたが画面越しのお客様に喜んでもらう為に買った服であれば経費として使用してよいのですが、

その服を普段着としても使用するものは経費としては認められないという決まりがあります。

つまり、チャットレディとしてあなたを魅力的に魅せるために画面に映っているものは経費にできるのです。

税金について定めた日本の法律によると、以下のような記載があります。

<所得税法:第三十七条一項>

必要経費に算入すべき金額は、別段の定めがあるものを除き、

これらの所得の総収入金額に係る売上原価その他当該総収入金額を得るため直接に要した費用の額及びその年における販売費、一般管理費その他これらの所得を生ずべき業務について生じた費用(償却費以外の費用でその年において債務の確定しないものを除く。)の額とする。

「所得を生ずべき業務について生じた費用」とありますよね。

つまりチャットレディとしてあなたが魅力的であればお客さまに喜んでもらえ収入を得るのだから、

あなたが魅力的になるために使用したものは経費になるというわけです。

それでは経費にできる物の種類を詳しく見ていきましょう。

経費にできる物の種類って?

チャットレディが経費にできるものは非常に多いです。

なにせあなたが魅力的にうつるものがすべて経費になるのですから、その種類は数えきれないですよね!

おおまかなカテゴリで分けると以下のようになります。

上の表にもあるように、チャットレディのお仕事以外で使用してしまうと

経費としては申請できないため、あくまでもチャットレディで使用した分だけを申請するようにしましょう。

それではいくつかの経費を例にあげて、具体的な中身を見ていきましょう!

家賃や光熱費はどこまで経費になる?

もしあなたが家でチャットレディをしようとした場合、家賃や水道光熱費の一部分を経費にすることができます。

家賃は貸賃住宅に住む人だけ、経費として認められています。

持ち家に住む人は経費にできないので気を付けてくださいね。

また、家賃と水道光熱費は、仕事で使用した「割合の金額」を経費にできます。

例えば、月額家賃10万円として、全体の面積のうち作業部屋の占める割合が4割とした場合には、

10万円×0.4=4万円 が経費としてつかえる金額となります。

このように、家賃も仕事のために使用したスペースが含まれていれば、全額ではなくても経費として使用することができます。

衣装代はどこまで経費になる?

衣装は仕事で必要なものは経費にできますが、普段も着られるものは経費に入れることはできません。

しかし、コスプレ衣装などのように、普段着ることができず、チャットレディの仕事でのみ活かせる洋服は経費にできます。

重要なのは、その服を着ることによってお客さまが喜び、あなたの収入に結びついたのかどうかを証明できることです。

化粧品や美容院は経費になる?

化粧品・美容院代は、普段から使用するため経費に入れてもいいかどうか悩むところですよね。

しかし、チャットレディで「身バレ」しないように、普段とは違う化粧品をつかったりですとか、

お客さんにいつもと違う自分を演出するためにおこなった美容院代などは経費として使えます。

衣装代の項目でもお伝えしましたが、収益の妥当性が、使用した美容代にあれば問題は無いのです。

たとえば「CATS(キャッツ)」などの舞台俳優さんがしているメイクのような仕事に100%関わる化粧類はメイク代として経費申請できます。

もし普段も使用したいメイク道具であれば、30%~50%などといった具合に、使用した割合をしっかりと計算して経費として扱いましょう。

あなたの容姿が収入に繋がるお仕事ですから、お客さんに喜んでもらう為に使った化粧品や美容にかけたお金は経費として扱えることを覚えておいてください。

パソコンやスマホは経費になる?

パソコンやスマホ代は消耗品費というカテゴリで経費として使用することが出来ます。

また、インターネットやスマホなどで使用した通信費用は、仕事で使った分のみ経費にできます。

もちろん、仕事用に使ったイヤホンやヘッドセットマイクなども経費にできます。

ただし、消耗品は「10万円未満、あるいは使用期間が1年未満のもの」という決まりがあるため、この基準を超えないように気をつけてください。

たとえばパソコンが10万円以上であると、車や家と同じように資産という扱いになるので、減価償却費として数年にわたり経費を計算しなければいけません。

「減価償却」聞きなれない言葉ですよね。

これは、10万円以上のものは購入した年だけでなく1年ずつ分けて経費にしなければいけないという決まりなのです。

しかし減価償却費の計算などは難しくめんどうですから、10万円未満のパソコンを購入することをおすすめします。

チャットレディをするだけでしたら10万未満のパソコンのスペックで十分ですからね。

打ち合わせで使用した食費は経費になる?

チャットレディとしての食事代や事務所の人達との打ち合わせで使用した食費は経費として認められます。

これらの経費は「会議費・交際費」という項目に当てはまります。

国税庁のホームページでは、会議費・交際費を以下のように定義しています。

会議費とは、会議に関連して、茶菓、弁当その他これらに類する飲食物を供与するために通常要する費用のことをいいます。

交際費等とは、交際費、接待費、機密費その他の費用で、法人が、その得意先、仕入先その他事業に関係のある者等に対する接待、供応、慰安、贈答その他これらに類する行為のために支出する費用をいいます。

本や雑誌などは経費になる?

漫画や雑誌のお話をお客さまとチャットでしていれば経費になります。

そのお話をすることで盛り上がったり、売り上げにつながる根拠があれば、

どんなジャンルの書籍(漫画、小説、自己啓発本、ビスネス本)でも問題なく経費として申請できます。

チャットレディはお客さまと会話をすることがお仕事ですから、とうぜん色んなことを知っておいたほうが良いですよね、

そのために情報収集した雑誌や本は経費として申請できるというわけです。

また、お客さまが映画のお話や舞台などのお話をしたくてあなたに同様の経験を求めた場合、あなたがそれに応えるために観賞したものも経費にできます。

経費をうまく使って、チャットレディとしての魅力を上げつつ、あなたの魅力も一緒に磨いちゃいましょう!

経費を使うには領収書を保管すること!

経費として計上する際に必要な領収書は、確定申告する際に必要なだけでなく、保管義務がありますので大切に保管しておいてください。

白色申告は5年、青色申告は7年の保管が義務づけられています。

領収書に書く名前はチャットレディ名や源氏名でも問題ありません。

領収書がないときはどうすればいい?

とはいえ、領収書をもらうのを忘れてしまうこともあるでしょう。

そんな時は、カードを使用していればカード会社の明細を使用できます。

また通帳から引き落とした記録も使用できます。

しかし、より確実な証明をするためには領収書はあったほうがよいので、なるべくなら取っておく習慣をつけておきましょう。

また、レシートも領収書代わりになりますのでこまめに封筒やクリアファイルなどに入れて保存しておく癖をつけておくとよいでしょう。

最悪レシートや領収書が無かった時は、出金伝票というものがあるので、それに日付、支払い先(購入先)、金額、支払い内容(購入品)を具体的に記入することで、領収書と同じ扱いが出来ます。

出金伝票は100円ショップなどで購入することが出来ます。

経費を知らないとどうなる?

チャットレディでの経費を知らない人は、確定申告の申請で経費を入れている人よりも

税金を多く払うことになってしまうので損をしてしまいます!

経費を知っている人と知らない人で支払う税金がどれだけかわってしまうのか見てみましょう。

★税金比較(収入が年間300万円の場合)

Aさん経費70万円の場合 納める税金 82500円

課税所得=300万円ー70万円ー基礎控除0万円ー青色申告特別控除65万円=165万円

所得税=165万円×5%ー課税控除額0円=82500円

Bさん経費0円の場合 納める税金 137500円

課税所得=300万円ー0円ー基礎控除0万円ー青色申告特別控除65万円=235万円

所得税=235万円×10%ー課税控除額97,500円=137500円

経費について知らなかったBさんは知っていたAさんよりなんと55000円も多めに税金を払っているため損をしています。

このように、税金を安くするには、経費として使えるものを知っておくことがとても大事なのです。

経費について不安があったら税理士に相談しよう!

あなたが経費として使用した物が経費として使えるのかどうか不安に思うこともあるでしょう。

そんなときは気軽に税理士に相談できるチャットレディ事務所があります。

池袋や吉祥寺・新宿、横浜などで展開しているチャットレディ事務所の「スマートライブ」であれば、

気軽に税理士さんに相談することが出来るので安心してチャットレディとしてお仕事ができますよ。

チャットレディの確定申告のやりかた

確定申告ができる期間は、毎年「2月16日~3月15日」です。

確定申告の対象は、申告をしたい年の前年度1月1日~12月31日までの1年間分です。

確定申告書類は、確定申告時期が近づくと国税庁のサイトからダウンロードでき、市区町村役場、公共施設などでも配布されます。

青色申告を申請している方は確定申告書が税務署から送付されます。

ちなみに、確定申告期間中の税務署は大混雑しています。

特に3月は受付まで数時間待ちということもありますので、できるだけ2月中に済ませるのがおススメです。

確定申告書を自分で作成できる方は郵送で税務署に送付することも可能です。

ちなみに国税庁のホームページからネットで確定申告書を作成することもできます。

一度入力した内容は保存して次の年にも使用が可能です。

とても便利なので一度利用してみるのもよいでしょう。

おトクな青色申告をしよう!

確定申告の方法には「白色申告」、「青色申告」の2種類があります。

白色と青色の違いですが、白色申告は、青色申告のような特別控除はありません。

しかし、その代わりに「青色申告承認申請書」の提出が不要で、申告方法や、それに伴う経理業務がシンプルだというのが特徴です。

それぞれの特徴を見てみましょう。

白色申告とは

白色申告は青色申告と比べて手間がかかりません。比較的収入が少ない個人事業主に向いています。

帳簿 … 必要(単式簿記)

税務署への事前届出 … 不要

確定申告時の作成書類 … 収支内訳書、確定申告書B

節税メリット … 青色申告と比較すると少ない

事業開始時に開業届しか届け出をしていない人は、白色申告を行います。

青色申告とは

青色申告

単式簿記、複式簿記から選択できます。

白色申告より手間と知識が必要ですが、控除額が大幅に増える、赤字を3年繰り越せる、減価償却を300万円まで一括計上できる、給与を経費に計上できるなどの節税メリットがあります。

帳簿 … 必要(複式簿記)

税務署への事前届出 … 必要

確定申告時の作成書類 … 所得税青色申告決算書、確定申告書B

節税メリット … 節税メリット大

いろいろと難しい言葉が出てきますが、とにかく「青色申告をすればあなたが支払う税金が安くなる」ということだけ覚えておきましょう。

とはいえ、難しい言葉だけでなく、知らない書類の名前が出てきて悩まれることもあると思います。

そんなときは、相談できる税理士さんのいるチャットレディ事務所で働くのをおすすめします!

税理士さんのいるチャットレディ事務所であれば、あなたが稼いだお金をただしく申告する手助けをしてくれるので、安心してお仕事ができます。

チャットレディは開業届を出さないといけないの?

結論から言うと、チャットレディは「個人事業主」という労働形態となる為、開業届を出す必要があります。

ここでは開業届とセットで提出すると良い青色申告申請書についてもふれたいと思います。

開業届ってなに?

そもそも開業届ってなんでしょうか。

開業届とは、個人事業主としてお仕事を始めたときに税務署に提出する書類です。

個人情報とどんな仕事をしているかを書けばいいだけなのでとくに面倒なことはありません。

税務署に提出する際は身分証明書などが必要になります。

開業届を出さないとどうなるの?

開業届は法律で提出することは定められていませんので未提出でも問題は起きません。

しかし個人事業主なのに開業届を出していないと、収益を上げた際にそれを不審に思われ

税務署から連絡が来る可能性が高まりますので、提出しておくことにこしたことはありません。

どこで開業届をもらえるの?

あなたがお住いの地域にある税務署でもらえます。その場で記入して提出できます。

インターネットでも開業届が手に入るのでネットプリントなどでプリントアウトして記入したものを郵送してもよいでしょう。

ちなみに開業freeeというサービスを使用すると、無料で簡単に開業届を作成することが出来ます。

開業freeeは完全無料なので、ぜひ使ってみて下さいね(メールアドレスの登録が必要)。

わたしも以前利用したことがあり、とても簡単で便利でした。

その際「青色申告申請書」も提出しておくといいです。

もちろん「青色申告申請書」も開業freeeで同時に作成可能なのでとても楽ですよ。

青色申告申請書ってなに?

個人事業主の確定申告には「白色申告」と「青色申告」の2種類がありますが、青色申告のほうが圧倒的におトクです。

青色申告にすれば、下記のような特典が受けられます。

- 65万円控除

- 赤字を3年間繰り越せる

- 家族に給料をはらえる

- 30万円未満の資産をすぐに経費にできる

サラリーマンやアルバイトは「給与所得控除」というのがあるので、自動的に税金が安くなっています。

一方で個人事業主は、青色申告にしないと給与所得控除のような節税ができません。

つまり青色申告にしないと、他の人より損をしている状態になっているのです!

なので「青色申告承認申請書」も開業届と合わせて提出しましょう。

開業届を提出するときに気をつけること!

開業届をつくるのはとても簡単だということを説明してきましたが、

書類を提出する前に、2つ注意点がありますのでこれから書くことにぜひ気を付けてください。

1つ目は、開業届と青色申請書の氏名の横にハンコを押す場所があるので忘れないようにしてください。

2つ目は、提出は郵送にしましょう。

開業届を郵送もしくはネットで電子申告をすると、マイナンバーを書かなくても開業届を提出できます。

もし税務署で書類を持ち込んで提出すると、マイナンバーを書かなくてはいけません。

マイナンバーを書くと記録がずっと残る可能性があるので、書かない方が無難です。

なので、個人情報がもれるのを防ぐためにも、初めて開業届を提出する方は郵送にしましょう。

コロナの影響で定額給付金が全国民に配られ、マイナンバーを作る人が増えましたが、

マイナンバーを開示すると以下のようなリスクがあります。

・個人情報が漏れてしまう可能性がある。

・勤務先の会社名がずっと記録に残ってしまう。

・副業の場合、あなたがはたらく会社にチャットレディしていることをバレる可能性がある。

・親の扶養控除から外れてしまう可能性がある(確定申告を忘れてしまった場合)。

これらのことから、不用意にマイナンバーを書くことは控えましょう。

チャットレディをすると扶養から抜けないといけないの?

チャットレディで年間48万円以上の所得があると扶養から外れなければいけません。

もしあなたが結婚していて、旦那さんの扶養に入っている場合は、所得が103万円を越えなければ所得税は発生しません。

ただしこれは『給与』の場合であり、チャットレディは「個人事業主」ですから収入は『報酬』となります。

『報酬』での場合は48万円までしか扶養の対象にならないのです。

つまりあなたが自分で確定申告しなければいけない場合は『報酬』として収入を得ているので、

48万円以上稼いでしまった場合は扶養を抜けなければいけません。

扶養から外れると、「配偶者控除」が亡くなるので、

旦那さんの所得税と住民税(自営業の方は国民健康保険料も)が高くなります。

国税庁の配偶者控除の項目によると、

配偶者控除が適用できる条件は、年間の合計所得金額が48万円以下であること。

(給与のみの場合は給与収入が103万円以下)となっています。

扶養から外れないようにするにはどうすればいい?

扶養から外れないようにする方法は2つあります。

1つ目は、扶養から外れない程度に稼ぐ(年間の稼ぎを48万円以下におさえる)

2つ目は、確定申告で所得を下げて、扶養から外れないようにする。

たとえば、チャットレディの売上が100万円だとしたら、経費を60万円つければ、

所得が40万円(所得=売上ー経費)になるので扶養控除から外れません。

チャットレディは個人事業主ですから、源泉徴収票はありません。

なので所得を48万円以下になるよう調整して扶養から外れないようにしましょう。

ちなみにパートとチャットレディを掛け持ちした場合では、

パートのチャットレディの合計が103万円以上になったら扶養から外れます。

もし申告していないとどうなるの?

主婦の方が夫の扶養に入っているにもかかわらず、チャットレディで稼いでいる場合があります。

この状態は、税金の確定申告もしていない無申告の状態となり、とても危険です。

無申告による税金の納付不足と、旦那さんが配偶者控除によって減税しているので、

二重に脱税してしまっている状態となります。

この状態が税務署にばれると、過去にさかのぼって夫の扶養を抜けなくてはいけません。

もちろん後からばれた場合は旦那様も配偶者控除を取り消して過去の確定申告を行うことになります。

このケースで最悪なのは、旦那さんの家族手当や社会保険を支払っている、会社にも影響がおよぶことです。

不当に被扶養者として加入していたとわかれば、大変不快に思われることでしょう。

主婦のチャットレディの無申告は、税務署にばれたときに、

旦那様だけでなく、勤務先にまで影響があると考えてください。

後から税務署にチャットレディの無申告がばれてしまって

焦っている主婦の方があわてて税理士に相談するという事はよくあるそうです。

ですから、チャットレディをしている主婦は税務署が税務調査の対象とする可能性が非常に高いので十分ご注意ください。

チャットレディ事務所なら確定申告をサポートしてくれる!

ここまで確定申告についてお話してきましたが、覚える事がいっぱいあって大変ですよね。

そこで、チャットレディをするうえで、非常に強い味方になってくれる税理さんが在籍しているチャットレディ事務所を紹介したいと思います。

その事務所とはわたしもお世話になっている「スマートライブ」です。

スマートライブなら税理士さんに気軽に相談できるから、確定申告で分からないことがあっても大丈夫!

安心して稼いで税金を納めることが出来ますよ。

他にもスマートライブでは未経験者であっても稼ぐコツを教えてくれたり、

確定申告講座やメイク講座など、様々な専門家による研修を受けられます。

スマートライブは法人で運営されているので怪しくないですし安心・安全です。

体験入店も可能なので、あなたの働き方に合うかどうかも知ることが出来るので安心!

しかもお給料も出ます!

あなたの楽しいチャットレディライフをわたしたちが万全の態勢でバックアップしますのでぜひ下のリンクから各地区の事務所をチェックしてみてくださいね★

まとめ

チャットレディの確定申告の仕組みをみてきましたが、いかがでしたでしょうか。

最後に、確定申告をする際の要点をまとめてみたいと思います。

- 48万円以上稼いだら確定申告しなければいけない

- 本業と副業で納税条件がかわる。

- 扶養から外れたくなければ、経費をうまく使って所得を48万円以下に抑えよう!

- 経費をうまく使えば、支払う税金を低くできる!

- 経費として使えるのは仕事で使った分だけ!

- チャットレディをするなら開業届を出そう。

- 確定申告書や開業届は郵送すればマイナンバーを書かなくてもいい!

- どうしてもわからない!そんな時は相談できるチャットレディ事務所がおすすめ!

以上のポイントをおさえて、かしこくオトクに確定申告をしましょう!

この記事が少しでもあなたのお役に立てれば嬉しいです。

この記事を書いた人

名前:ユキリン

チャットレディ事務所のスマートライブにてスタッフをしながら

これまで得た知識をチャットレディ未経験の方や現在チャットレディをしている皆さんへ役立つ形で伝えたいと思いブログ記事を制作。

| 会社名 | スマートライブ | ||

| 住所 | 東京都豊島区池袋 | ||

| URL | https://chatlady-job.jp/ | ||

| TEL | 0120-857-859 | ||

| 運営責任者 | 梨岡 誠 | ||

| 事業内容 | ライブチャットプロダクションの運営 | ||

「チャットレディの確定申告はどうすればいいの?」に関連する記事

「チャットレディの確定申告はどうすればいいの?」に関連する記事はありませんでした。

新着の記事

-

【チャットレディ】お客様って神様なんですか?

-

【チャットレディ】あれもこれも全部メモしちゃおう!!

-

【チャットレディ】”勝負の時”ですっ

-

【チャットレディ】朝型?夜型?どっちがいいの?!

-

【チャットレディ】自分を知ろう(* _ω_)

-

【チャットレディ】新人期間の大切さについて!!

-

【チャットレディ】容姿に自信がない。。

-

【チャットレディ】私がびっくりしたこと💕

-

【チャットレディ】稼げなくなるクセ、やってませんか😭

-

【チャットレディ】お金を使いすぎた方へ( ˙-˙ )